今年以来我国外贸行业持续“加速跑”

时间:2024-12-27 20:27:24 出处:热点阅读(143)

广交会客商在税收服务驿站咨询税收政策。今年

今年以来,国外j9我国外贸行业持续“加速跑”。贸行据海关统计,业持前三季度,加速跑我国货物贸易进出口总值达32.33万亿元,今年创历史同期新高。国外其中,贸行出口18.62万亿元,业持增长6.2%。加速跑

作为外贸经济的今年“晴雨表”和“风向标”,10月15日在广州开幕的国外第136届中国进出口商品交易会(广交会)线下展参展企业总量超3万家,现场展出新品115万件,贸行数量均比上届增长明显。业持据了解,截至10月27日,本届广交会已累计举办新品发布、行业论坛等贸促活动673场,较上届增长超25%。

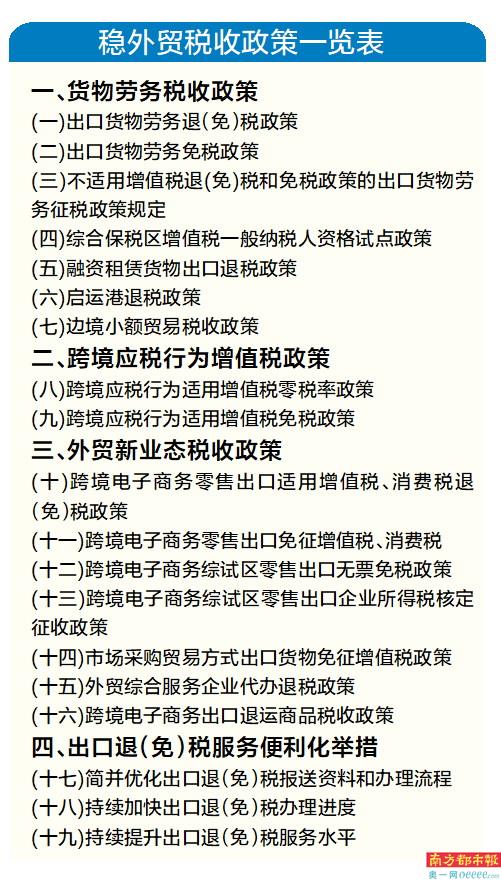

外贸保持稳定增长、j9出口产品结构不断优化的背后是我国营商环境持续改善的重要体现,其中也得益于我国近年来推出的一系列稳外贸税收支持政策措施。根据2024年1月国家税务总局发布的《稳外贸稳外资税收政策指引(修订版)》,我国现行有效的稳外贸相关的税收支持政策和征管服务举措共19项,包括出口货物劳务税收政策、跨境应税行为增值税政策、外贸新业态税收政策及出口退(免)税服务便利化举措4个方面。

财政部最新公布的数据显示,今年前三季度,我国办理出口退税15663亿元,同比增长10.4%。不断加力的税费优惠政策、不断提升的出口退税速度、不断创新的征管服务方式都为推动外贸平稳发展提供了重要的“税动力”。

外贸税收政策不断全面化

制定启运港退税等税收政策

近年来,我国外贸税收政策不断全面化、规范化。在货物劳务税收管理方面,我国制定了出口货物劳务退(免)税政策、融资租赁货物出口退税政策、综合保税区增值税一般纳税人资格试点政策、启运港退税政策等税收支持政策。

2012年5月,财政部、国家税务总局发布了《关于出口货物劳务增值税和消费税政策的通知》(以下简称《通知》),明确了我国出口货物劳务适用增值税退(免)税、免税及不适用增值税退(免)税和免税政策的具体范围。

目前,我国对符合条件的出口货物劳务,除了《通知》第六条和第七条规定的外,实行增值税退(免)税政策。其中,生产企业出口自产货物和视同自产货物及对外提供加工修理修配劳务,以及列名生产企业出口非自产货物,免征增值税,相应的进项税额抵减应纳增值税额(不包括适用增值税即征即退、先征后退政策的应纳增值税额),未抵减完的部分予以退还。对不具有生产能力的出口企业或其他单位出口的货物劳务免征增值税,相应的进项税额予以退还。

针对融资租赁货物出口管理,自2014年10月1日起,融资租赁货物出口退税政策由天津东疆保税港区试点拓展到全国统一实施,明确了对符合条件的融资租赁企业、金融租赁公司及其设立的项目子公司,实行融资租赁出口货物试行退税政策、融资租赁海洋工程结构物试行退税政策等。

为了促进综合保税区高水平开放高质量发展,2019年,国家税务总局、财政部和海关总署共同制定了《关于在综合保税区推广增值税一般纳税人资格试点的公告》,明确了获得资格的试点企业进口自用设备(包括机器设备、基建物资和办公用品)时,暂免征收进口关税和进口环节增值税、消费税;除进口自用设备外,购买符合条件的货物适用保税政策。

此外,我国还实行启运港退税和边境小额贸易税收政策。其中,对符合条件的从启运地口岸启运报关出口,自离境地口岸离境出口集装箱货物的出口企业,实行水路、陆路启运港退税政策。对在内蒙古、辽宁、吉林、黑龙江、广西、新疆、西藏、云南省(自治区)行政区域内登记注册的出口企业,以一般贸易或边境小额贸易方式从海关实施监管的边境货物进出口口岸出口到接壤毗邻国家的货物,并采取银行转账人民币结算方式的,可享受应退税额全额出口退税政策。

在跨境应税行为增值税管理方面,我国实行跨境应税行为适用增值税零税率或免税政策。其中,我国境内的单位和个人销售国际运输服务、航天运输服务、向境外单位提供的完全在境外消费的研发、软件服务等适用增值税零税率。境内的单位和个人销售的工程项目在境外的建筑服务、会议展览地点在境外的会议展览服务等服务和无形资产免征增值税,但财政部和国家税务总局规定适用增值税零税率的除外。

外贸新业态税收政策不断细致化

制定跨境电子商务综试区零售出口无票免税等政策

随着互联网经济的蓬勃发展,全球服务贸易和服务业合作水平不断深入,涌现出了跨境电子商务、市场采购贸易和外贸综合服务企业等一批外贸新业态新模式。其中,跨境电子商务已经成为了我国外贸领域的一抹新亮色。数据显示,今年上半年,我国跨境电商进出口1.25万亿元,规模创历史同期新高,同比增长13%,占我国进出口总值的5.9%。其中出口约9799亿元,同比增长18.7%。

为了推动外贸新业态的健康发展,我国与外贸新业态配套的税收制度也在不断建立和完善,制定了跨境电子商务零售出口适用增值税、消费税退(免)税政策、市场采购贸易方式出口货物免征增值税政策、外贸综合服务企业代办退税政策等系列税收优惠政策。

在跨境电子商务税收管理方面,根据《财政部国家税务总局关于跨境电子商务零售出口税收政策的通知》,自2014年1月1日起,电子商务出口企业出口货物(财政部、国家税务总局明确不予出口退(免)税或免税的货物除外),同时符合相关条件的,适用增值税、消费税退(免)税政策;如不符合增值税、消费税退(免)税政策条件,但同时符合相关条件的,适用增值税、消费税免税政策。

随着跨境电子商务综试区的不断发展,我国在2018年10月起实行跨境电子商务综试区零售出口无票免税政策,明确了对跨境电子商务综合试验区内电子商务出口企业出口未取得有效进货凭证的货物,同时符合相关条件的,试行增值税、消费税免税政策。此外,在2020年1月起实行跨境电子商务综试区零售出口企业所得税核定征收政策,采用统一按照4%应税所得率核定征收企业所得税。

为了减轻跨境电子商务企业出口退运税费负担,2023年1月,财政部、海关总署及税务总局共同制定了《关于跨境电子商务出口退运商品税收政策的公告》,对符合条件的跨境电子商务企业因滞销、退货原因,自出口之日起6个月内原状退运进境的商品(不含食品),免征进口关税和进口环节增值税、消费税;出口时已征收的出口关税准予退还,出口时已征收的增值税、消费税参照内销货物发生退货有关税收规定执行。

在市场采购贸易税收管理方面,对经国家批准的专业市场集聚区内的市场经营户自营或委托从事市场采购贸易经营的单位在经国家商务主管等部门认定的市场集聚区内采购的、单票报关单商品货值15万(含15万)美元以下、并在采购地办理出口商品通关手续的货物免征增值税。

针对外贸综合服务企业代办退税问题,明确外贸综合服务企业代国内生产企业办理出口退(免)税事项同时符合相关条件的,可由外贸综合服务企业向其所在地主管税务机关集中代为办理出口退(免)税事项。

出口退(免)税服务不断便利化

简并优化报送资料和办理流程

外贸营商环境的优化有助于激发企业的活力。近年来,为了更好地发挥出口退(免)税政策的作用,我国税务部门推出了简并优化出口退(免)税报送资料和办理流程、持续加快出口退(免)税办理进度、持续提升出口退(免)税服务水平等一系列服务便利化举措。

在简并优化出口退(免)税报送资料和办理流程方面,国家税务总局先后出台了《国家税务总局关于优化整合出口退税信息系统更好服务纳税人有关事项的公告》《国家税务总局关于进一步便利出口退税办理促进外贸平稳发展有关事项的公告》,不断简化资料报送流程,推广出口退(免)税证明电子化开具和使用、推广出口退(免)税事项“非接触”办理。

在加快出口退(免)税办理进度方面,自 2022年起,持续确保出口企业正常出口退税平均办理时间在6个工作日内,将办理一类、二类出口企业正常出口退(免)税的平均时间压缩在3个工作日内,政策延续实施至2024年底。

在提升出口退(免)税服务水平方面,实现企业通过税务信息系统申报出口退税时自动调用本企业出口报关单信息,通过国际贸易“单一窗口”申报出口退税时自动调用本企业购进的出口货物的发票信息。持续扩大出口退税申报“免填报”范围,为企业高效申报退税创造便利条件,进一步提升申报效率。此外,实行政策精准推送机制,针对不同的企业及人员类型开展更具针对性的信息推送。

采写:南都记者 卢婉珊 通讯员供图